[ 导读 ] 从统计学分析,小米的表现符合 “回归平均值” 现象。

最近很多小伙伴们都在讨论一些人为什么离开 vc 转向 fa ,以及由此衍生的“百家争鸣”,对 vc 行业目前的困境不免令人深思。有些人说, vc 已经度过了最黄金的五年,今年尤其下半年以来,这个行业不断有人陷入虚无、混沌、毫无目标的自我怀疑状态。

与此同时,所谓的风口开始变得极其捉摸不定。

圣经中的名句在耳畔响起,“风随着意思吹,你听见风的声音,却不知道是从哪里来,往哪里去。”(约 3:8 )

世界发生了什么,是世界变得太快,还是我们适应的太慢?

结合最近的阅读《思考,快与慢》,以及《商业的本质》等书,我试图通过梳理自己过往经历以及对 vc 行业的观察,特写小文,望与大家分享。

尽管陈彤不承认他加盟一点资讯与小米近况有关,但他还是坦诚小米遇到了困难,“我花了一段时间来仔细思考这件事情,一直下不了决心”。

几年前小米估值 450 亿美金意气风发的时候,没有人想到小米会遇到今天的困境;几年前雷军与董小姐对赌的时候,以为董小姐是个笑话,结果董小姐把雷军变成了笑话。

从统计学分析,小米的表现符合 “回归平均值” 现象。

普林斯顿大学教授、 2002 年诺贝尔经济学奖获得者、《思考,快与慢》的作者丹尼尔 卡尼曼早年曾经为以色列空军飞行教练们讲授关于高效训练的心理学课程:对良好表现的嘉奖要比对错误的惩罚更有效。

结果,他遭遇到了挑战。经验最为丰富的一位教练说,“很多情况下,我会赞许那些完美的特技飞行动作。不过,下一次这些飞行员尝试同样飞行动作的时候, 通常都会表现得差一些 。相反,对那些没执行好动作的学员我会大声怒吼,但他们基本上都会在下一次表现得更好。”

丹尼尔 卡尼曼发现这就是众所周知的“回归平均值现象”,这种现象与表现质量的随机波动相关。

回归效应无处不在,很多可以说明这一效应的误导性因果事件同样司空见惯。有一个经典的例子,那就是“体育画报的诅咒”——凡是登上《体育画报》这本杂志封面的运动员都会在接下来的赛季中表现欠佳。

一般来说,人们会认为过度自信以及人们对其期望过高的压力造成了这些人表现不佳。不过,这个诅咒可以用更简单的方式来解释:能够成为《体育画报》封面人物的运动员在前一赛季一定表现极为出色,也许这种出色的表现在很大程度上源于运气——运气是善变的,接下来他就没那么走运了。

有一个根据马克斯 巴泽曼的《管理决策中的判断》一书中的内容改编而来的:

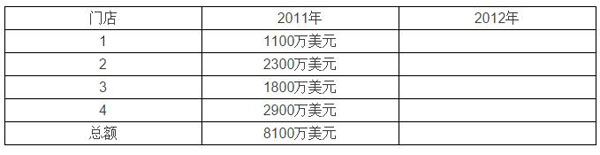

假设你为一家连锁百货公司做销售预测。 所有连锁店的 规模和商品种类都非常相似,但是其地理位置、竞争状况以及其他随机因素使这些商品的销量有所不同。下列数据为 2011 年的营业额,请你对 2012 年的营业额进行预测。你已经知道自己可以接受经济学家所做的总体预测 — 销售额总体会增长 10% 。那么你将如何完成下列表格?

根据回归平均值效应,你应当使自己的预测具有回归性;对于业绩不好的店,预测增长率应高于 10% ;对于业绩较好的店,预测值应低于这个值(甚至是负值)。

“回顾平均值效应”很好的解释了被投公司财务预测的真实性。一般来说,根据被投公司的乐观、中性和悲观财务预测,被投公司希望至少按照中性或者乐观给予估值,但最后的情况绝大部分是低于悲观的预期。这种情况不只是发生于经济周期的寒冬,而是普遍存在的。

去年以来的互联网金融热、 O2O 热催生了一批明星公司,它们动辄一年内完成多轮融资,估值节节攀升,但现在它们在哪里,有些清算了,有些不见了踪影,有些大幅收缩战线。它们就是“回归平均值效应”的最好注脚。

“回归均值效应”给 vc 的启示是严守投资自律性,切记陷入追涨杀跌。当所有人都看多的时候,可能是你的出手良机;而当所有人都看空的时候,你可以根据商业的本质,果断买入。

丹尼尔 卡尼曼举例说,如果你看见一个人在纽约地铁里阅读《纽约时报》,下面哪种情况与读报者更吻合?

她有博士学位。

她没有大学文凭。

典型性(只关注描述与典型特征的相似性)会告诉你应该选有博士学位那位,但这样做并不一定是明智的。你应该充分考虑第二个选项,因为纽约地铁里更多的是没有大学文凭的人,而不是有博士学位的人。

如果猜测一个被描述为“羞涩的诗歌爱好者”的女士学的是中国文学还是工商管理,你也应该选择第二个答案。

因为虽然学习中国文学的女学生都害羞且爱好诗歌,但几乎可以肯定的是有更多工商管理专业的学生同样也是害羞的诗歌爱好者。

典型性的第二个问题是它对证据质量不够敏感。

在诗歌爱好者的问题中,激活你联想机制的是对她的描述——羞涩。如果没有这条具体的信息,你当然会知道你遇到一个读工商管理的诗歌爱好者的概率要比学习中国文学的概率多很多。

因为眼见为实这条原则发挥了作用(关于这条,下文会有专门解释)。除非你决定立刻否定证据(例如,你坚信的信息是从一个骗子口中得来的),否则你会自动将这一信息视为真实的。

当你怀疑信息的可靠性时,可以做一件事:做概率判断时,往基础比率那方面想。别期望遵循这条原则会很容易——它需要在付出很多努力的情况下,才能实现自我监督和自我控制。

你应该让基础比率在预测时起主导作用。

我们有没有办法来克服? 18 世纪英国一位名为瑞福伦德 托马斯 贝叶斯给出了方案,根据贝叶斯定理,最强烈的信念(基础比率)应该与证据分析相结合,这样才能更接近假设而不是偏离到其他方向上。

第一,基础比率十分重要,即便是在手头的案例已有证据的情况下依然如此; 第二,通过分析证据得到的直观印象通常都会被夸大。

根据贝叶斯定理关键点的总结:

第一,以相对合理的基础比率对结果的可能性作出判断;

第二,质疑你对证据的分析。

忽视基础比率,偏向主观分析,往往发生在 vc 遇到比较强的创始人团队,却忽视了行业的成功率,包括市场空间、进入的时机、是否具备盈利的可能性等。

比如有投资人就坚决不投资新能源行业,其给出的理由是,当前这个行业仍然是依靠政府的补贴,否则无法盈利,而这便是自觉应用贝叶斯定理的结果。

另外更多的例子是,当你遇到一个一流选手,被他的具体信息所打动,很容易忽略基础比率。这个时候,便要提醒你要重新认真分析基础比率。这个行业能够做多大,他能不能越过山峰,成为老大等。

依据基础比率和贝叶斯定理,我们尝试着分析最近大火的单车项目。坚定看好的投资人会认为它的行业空间巨大,目前增长曲线陡峭而完美,团队强悍,未来的想像空间巨大,或者至少说有机会。

但是不是还遗漏了基础比率。比如,它的用户都是怎样的收入人群?如果不是足够多的人会以此作为健身方式(这个和体验非常相关,且逆人性),那么它的绝大多数用户就应该是公交地铁用户,该用户群的 arpu 值会有多少?由于使用 app 的场景主要是解决短距离接驳出行,它能转化为其他商业场景的基础比率又有多少?

请思考下面的说法:“明迪克会是一个出色的领导吗?她聪明又坚强……”你的脑海中一定会马上闪现一个答案——“当然会”。你根据非常有限的信息选择了一个最佳答案,但是你却行动过早。试想一下,如果紧随其后的两个形容词是“腐败”和“严酷”,你该怎么办?

在对明迪克这位领导作出快速判断时,请注意有些事你并没有做,你没有自问:“在形成对某人是否具有领导才能的看法之前,我应该了解些什么?”

你的直觉(或者称为系统 1 )在第一个形容词出现后就开始自主运作了:聪明是好的,既聪明又坚强就更好了,系统 1 非常轻松地生成了这种想法。如果有新信息出现(例如明迪克想腐败),这个故事就会被改写了,但是系统 1 并不会等待也不会出现主观上的不适。对于第一印象的偏好依然存在。

明迪克的案例在 vc 投资时非常普遍。

因为我们相信眼见即为事实,我们对创始人的判断也非常可能落入既聪明又坚强的观点当中,因为系统 1 的直觉,我们很难启动系统 2 (理性思考),比如我们应该勾画出一个优秀的创业者需要具备哪些特质,一个一个去对照,我们应该去更大范围 dd ,探究创始人的前同事、老板、同学对他的看法;我们应该找到尽可能多的竞品,比较不同 CEO 的特质差异等等。

眼见即为事实很容易让我们犯以下错误:

第一,过于自信。我们经常考虑不到自己有可能尚未掌握对判断其决定性作用的那份证据,却总是认为眼见即为事实。此外,我们的联想系统更倾向于选择已被激活的连贯模式,抑制怀疑和歧义。

第二,框架效应。同一信息的不同表达方式常常会激发人们不同的情感。“他创业成功的可能性是 30% ”的说法要比“他创业失败的概率是 70% ”更令人安心。同样,说“该公司一年内完成下一轮融资的概率是 40% ”要比说“该公司一年内 60% 的可能性完不成下一轮融资”更具吸引力。很明显,前述每组句子的深层含义都是相同的,只是表达方式不同而已,但人们通常能读出不同的含义,而且觉得自己的所见就是事实。

第三,比率忽略。回忆一下上文那个羞涩的诗歌爱好者的女孩,这个人物性格的描述是生动形象的,尽管你清楚地知道读工商管理的诗歌爱好者的概率要比学习中国文学的概率多很多,但在考虑这个问题时,你总会忽略这个事实,你觉得自己的所见即为事实。

眼见即为事实在 vc 的内部讨论中还会产生分歧,因为每一个人都倾向于相信自己的第一感觉,最终的可能性却往往会演变为每一个人都是一叶障目,盲人摸象。

我们深刻认识到人性的本质便是倾向接受眼见即是事实。所以我们要求在见被投公司的时候,除了详尽的行业访谈、外部调研、公司商业和法律 dd 等之外,我们还特别增设了一些场景。

比如我们会要求至少和创始人见 5 次面以上,其实这已经够仓促。其中第一次我们可能会就正面的清单(倾向于投资的理由)做访谈;第二次我们可能会就负面的清单(倾向于不投资或者说公司可能失败的理由)做访谈;第三次我们再综合上述两次的访谈情况,看创始人的变化。

在三次访谈中,为了测试创始人的思维开放程度和反思能力、学习能力,我们在访谈中会有意或无意中提及几个问题,请创业者思考,等下一次见面时,我们会来判断创始人有无思考及思考的深度。

三次访谈之外,我们一般还会要求至少参加一次创始人的公司例会,这是判断公司价值观是否具备协同力的大好时机,也可以看见公司中层以上团队的战斗力及创始人的管理能力。

我们还会直接奔到创始人的家里,和 ta 的家人一起进行一次晚餐。借此我们可以判断家人对 ceo 创业的支持程度、家属的气质品味等,我们也可能会八卦一下创始人当年的恋爱史,我们比较喜欢有主动追求精神的创始人。

由于篇幅所限,关于 vc 七宗罪的问题意犹未尽,未完待续。也很欢迎小伙伴们的拍砖。